中小银行同业业务过度依赖引关注 -j9九游国际真人

近日,中小银行对同业业务过度依赖引起关注,近期监管下发了一份同业监管文件,将同业资产、同业负债与一级资本挂钩,据悉,同业资产和负债的规模分别不能超过一级资本净额的5倍和4倍。对此,中信证券研究所副所长明明分析认为,中小银行风险事件引发了监管部门对银行同业资产规模的重视,希望通过压降部分银行的同业资产规模,倒逼银行流动性更多地通过表内信贷释放,让更多的资金流入实体经济。

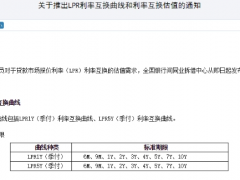

“以往与银行同业业务相关的政策文件主要针对同业负债进行约束,很少对同业资产进行直接限制。”明明表示。事实上,早在2014年,监管已出台相关文件规范同业业务,当时央行、银监会等五部委联合发布《关于规范金融机构同业业务的通知》,对同业负债的规模进行了明确的限定,单家商业银行对单一金融机构法人的不含结算性同业存款的同业融出资金,扣除风险权重为零的资产后的净额,不得超过该银行一级资本的50%。单家商业银行同业融入资金余额不得超过该银行负债总额的三分之一。

其中,还明确界定同业业务为金融机构之间开展的以投融资为核心的各项业务。同业资产包括拆出资金、同业存款、买入返售和同业投资。同业负债则主要包括发行的同业存单、拆入资金、同业存放款项和卖出回购金融资产。

就在8月底,银保监会发布《关于对部分地方中小银行机构现场检查情况的通报》中就指出同业业务治理不到位、经营不规范的问题,如同业业务穿透式管理要求落实不到位,有的机构部分投资业务,底层资产为该行自有资金委托贷款收益权、信托贷款收益权或贷款债权,未按照准确的风险加权系数计算,违规减少计量风险加权资产。

业内人士分析表示,同业业务监管加码对部分城商行和农商行压力较大,根据上市银行数据粗略估算显示,尤其是部分城商行同业资产压力较大。“同业资产监管压力较大的城商行往往对应较高的应收款项类投资,而应收款项投资主要是资管计划、信托贷款、理财产品等非标资产。”国盛固收首席分析师刘郁也表示,从所有城商行同业资产与负债结构角度看,在同业资产中占比最高的是信托及资管计划,占同业资产的比例高达63.9%。而这些非标资产,加剧了资金在银行同业之间的空转现象,这部分同业业务预计是政策压减的重点